Keine dinglichen Sicherheiten

Auszahlung innerhalb von 4 Wochen

Tiefgreifendes Verständnis innovativer Geschäftsmodelle

Kein Equity Kicker und ohne Nachrangerfordernis

Auf dieser Basis ermitteln wir Machbarkeit und Erstindikation, die wir gerne ausführlich besprechen.

Für die weitere Bearbeitung werden anschließend benötigt (gerne sukzessive nachreichen):

Friendsurance

„Startups bekommen oft Finanzierungen durch Business Angels und Venture-Capital-Fonds, aber nur selten Darlehen – schon gar nicht in Zeiten von Corona. Im ersten Quartal 2020 haben sich die Investitionen in Insurtechs weltweit halbiert. Dass wir über creditshelf so schnell eine Finanzierung bekommen haben, zeigt, wie überzeugend und solide unser Geschäftsmodell ist.“

Hier Whitepaper downloaden

The Female Company

„Ich finde gut, dass creditshelf ihre Investments zu Beginn sehr genau dahingehend prüft, ob sich eine Finanzierung lohnt und ich dafür im Nachhinein die Freiheit habe, mich auf den weiteren Aufbau der Firma zu konzentrieren, statt monatliche Reportings vorzubereiten.“

JOBMATCH.ME

„Für uns ist creditshelf aufgrund der Schnelligkeit ein absoluter Mehrwert und wir waren von der unkomplizierten Abwicklung sowie von den kompetenten und sehr kundenorientierten Mitarbeitern beeindruckt. Wir haben bei JOBMATCH.ME sehr frühzeitig auf Profitabilität gesetzt. Dadurch ergaben sich jenseits von VC Finanzierungsmöglichkeiten ohne weitere Dilution. Das jetzt von creditshelf zur Verfügung gestellte Kapital ermöglicht uns weiteres nachhaltiges Wachstum und dabei gleichzeitig die Dynamik hoch zu halten, die für uns als digitale Plattform super wichtig ist.“

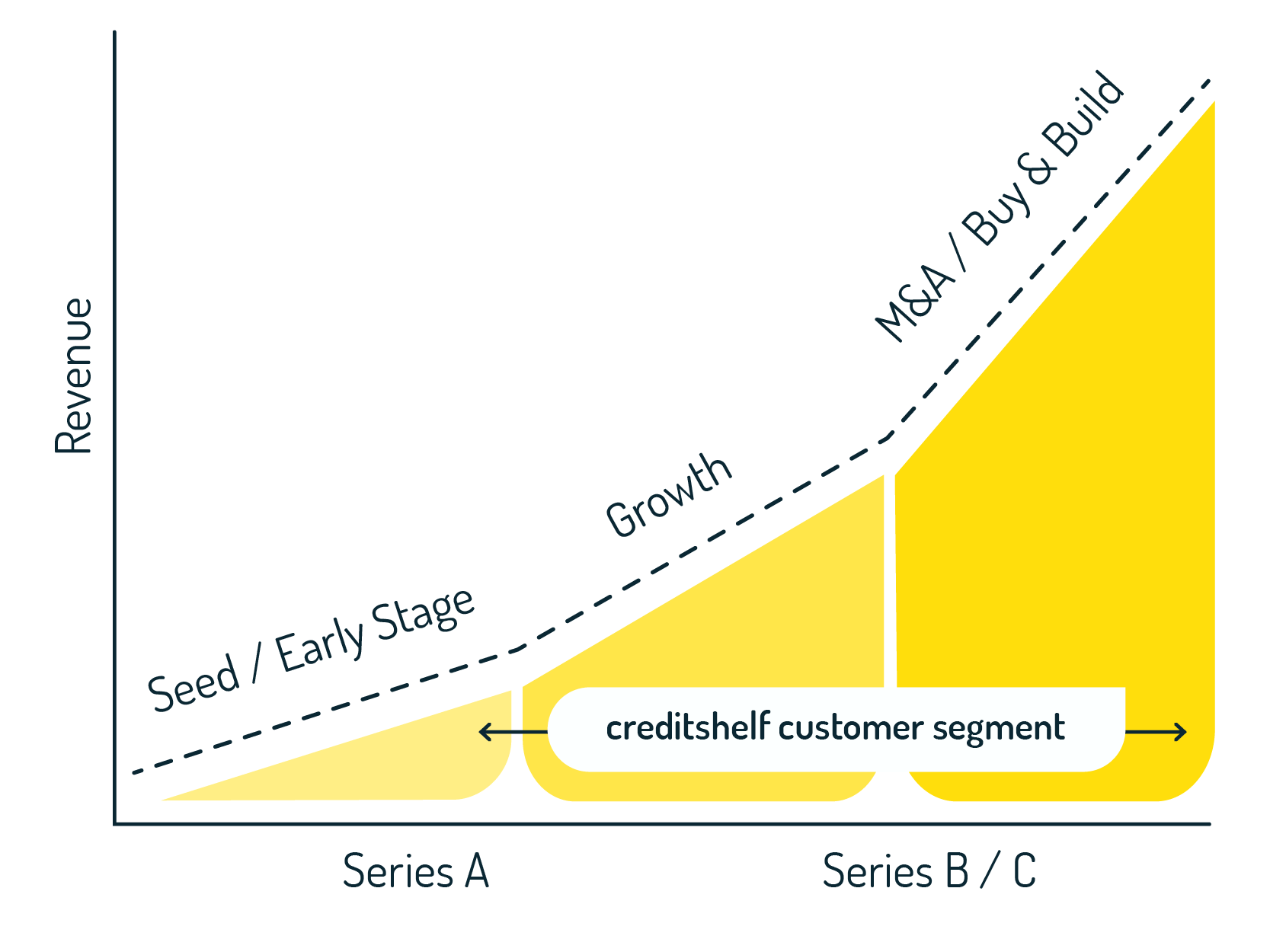

Gerade für Unternehmen zwischen der „Start-Up“-Phase, Product-Market-Fit und nachhaltiger Etablierung gilt es, den passenden Finanzierungsmix zu gestalten.

Mit "Venture Debt Light" ermöglichen wir Tech-Wachstumsunternehmen den frühzeitigen Zugang zu Fremdkapital und bieten eine passende Ergänzung zur Eigenkapitalfinanzierung. Dabei vermeiden wir eine Verwässerung von Gesellschaftsanteilen und sind unabhängig vom Investmentklima am Markt. Unsere Expertise liegt in der Begleitung von Unternehmen ab einer Seed / Early Stage- oder Series A-Runde, in denen bereits namhafte Investoren beteiligt sind.

Die Vorteile von Venture Debt Light sind vielfältig und können je nach Marktsituation unterschiedlich ausfallen. Beispielsweise kann es dazu dienen, Down-Rounds zu umgehen, den schnellen Zugang zu Liquidität ohne Bewertungsfragen zu ermöglichen oder Verwässerungen zu strategisch wichtigen Zeitpunkten zu vermeiden. Zudem kann es sinnvoll sein, das Venture Debt Light mit einer kleineren Equity-Runde zu kombinieren, um das Wachstum des Unternehmens weiter voranzutreiben. In jedem Fall ist Venture Debt Light ein wertvoller Finanzierungsbaustein für aufstrebende Technologieunternehmen.

Zur Abgrenzung: Klassisches Venture Debt, das mit so genannten Equity Kickern (Warrants) einhergeht, wird eine Verwässerung üblicherweise nur verzögern, nicht verhindern. Unser Venture Debt Light sorgt für keine Verwässerung von beteiligten Gründern, Bestandsinvestoren, aber auch von bspw. via ESOPs incentivierten Mitarbeitern. Wir strukturieren unser Venture Debt Light mit für die Laufzeit festgeschriebenen, nicht variablen Zinsen (fixed, non-floating interest), um eine marktunabhängige Planbarkeit und dadurch Sicherheit während unseres Engagements zu ermöglichen – was wiederum im Interesse aller Investoren ist, sodass genügend Cashflow für zukünftiges Wachstum zur Verfügung stehen kann.

Klar ist im Umkehrschluss: Unser Venture Debt Light ist per se keine Eigenkapitalrunde, aber kann ein sinnvoller Baustein für die Kombination mit einer solchen sein – oder (auch gleichzeitig) dazu dienen, den Runway zu verlängern, als Wachstumsbeschleuninger für z.B. Marketing oder weitere Markterschließungen eingesetzt zu werden oder um den Weg zu nachfolgenden, attraktiveren Eigenkapitalrunden zu ebnen.

Die Scale-Up-Lösungen von creditshelf schließen die Lücke zwischen Wagniskapital und dem klassischen Bankenmarkt. So erhalten Wachstumsunternehmen frühzeitig Zugang zu Fremdkapital und eine Alternative zur Eigenkapitalfinanzierung – und das ohne eine Verwässerung von Gesellschaftsanteilen!

Die Finanzierung meist junger Wachstumsunternehmen erfordert Know-how und Analysekompetenz. Mit Hilfe unserer einzigartigen, datengestützten Risiko-Analyse können wir die Finanzinformationen aus den Buchhaltungs- und Kontosystemen schnell und tiefgründig analysieren. Spezialisten für Wachstumsunternehmen nutzen diese Ergebnisse für eine transparente, aussagekräftige Einschätzung. Innerhalb weniger Tage erhält der Antragsteller von uns ein erstes Angebot. Auch der weitere Prozess erfolgt digital, schnell und zuverlässig über unsere creditshelf-Plattform bis zur Auszahlung des Darlehens.

Auch wenn Banken und manche Fintechs im Geschäftsfeld der Kreditvergabe tätig sind, gibt es dennoch signifikante Unterschiede in den Arbeitsprozessen. Bei Fintechs basiert das Geschäftsmodell – im Gegensatz zum Bankensektor – auf der Verwendung von technischen Lösungen, mit dem Fokus auf Kundenbedürfnissen und vielseitigen Dienstleistungen. Dabei bündelt die Kreditplattform von creditshelf beispielsweise alle Prozesse von der ersten unverbindlichen Kreditanfrage über die Risikoanalyse und das Kreditarrangement bis hin zum Monitoring während der Laufzeit. In der Regel nimmt dieser Prozess bei Banken mehr Zeit in Anspruch, beginnend mit der Vereinbarung eines Ersttermins vor Ort, über umfassende händische Formularbearbeitungen bis hin zu langen Entscheidungswegen. Auch der Austausch während des Kreditprozesses kann bei Fintechs dank ihrer Software-Lösungen interaktiv auf der Plattform gestaltet werden. Risikoanalystinnen und -analysten, Firmenkundenbetreuende, Operations Manager und Kunden können jederzeit aktuelle Arbeitsstände einsehen und über Nachrichten miteinander kommunizieren.

Zusätzlich benachrichtigt das System die Beteiligten, sobald sich an einer Stelle im Prozess Handlungsbedarf ergibt. Dank automatisierter Analyseprozesse während der Kreditvergabe erkennt das System, wenn sich Unstimmigkeiten ergeben, die von den Mitarbeitenden mit dem Kunden persönlich geklärt werden müssen. Zusätzlich lässt sich das verwendete API-System bei creditshelf auch mit weiteren Software-Lösungen für Buchhaltung und Bonitätsprüfung koppeln oder auch Services von Drittanbietern einbinden.

Eine erste Information zu einer Kreditanfrage bekommen Unternehmen meist bereits nach 48 Stunden. Der gesamte Vergabeprozess dauert in der Regel nur wenige Wochen. Inwieweit Banken eine derartige Geschwindigkeit und Effizienz aufgrund ihrer Technologie anbieten können, hängt vom individuellen Stand der Digitalisierung ab. Zusätzlich gehen Entscheidungen im Bankenumfeld meist durch viele Ebenen, was wiederum einen zeitlichen Mehraufwand bedeutet.

Bei Fintech-Unternehmen sind die technische Unterbauung und Steuerung aller Prozesse Standard und bilden die Basis des Geschäftsmodells. creditshelf unterscheidet sich zusätzlich von den meisten klassischen Kreditinstituten aufgrund eines eigenen internen Scoring-Systems zur Bonitätsbewertung. In diesem werden neben typischen Kriterien wie Jahresumsätzen auch Unternehmensgröße, Unternehmensform und zukünftige Potenziale berücksichtigt. Zudem arrangiert creditshelf die Vergabe von unbesicherten Krediten, welche von Banken nur selten vergeben werden.

Bis es zu einer Kreditvergabe bei creditshelf kommt, werden insgesamt vier Phasen durchlaufen. Verschaffen Sie sich im Folgenden einen Überblick über die einzelnen Schritte:

Der erste Schritt zur Anfrage eines Kredits beginnt auf der Website von creditshelf. Nach der Eingabe von Kontaktdaten des Anfragenden und des Unternehmens inklusive Höhe des benötigten Kredits, prüft das System in Form einer Risk-Engine anhand von Daten aus externen Quellen wie Auskunfteien oder dem Handelsregister das Unternehmen und stellt eine Risikoanalyse auf.

Nach erfolgreichem Bestehen des ersten Schrittes muss das Unternehmen als Nächstes Unterlagen über Summen-und-Salden-Aufstellungen oder Jahresabschlüsse einreichen, mit denen die Software einen Rating-Score ermittelt. Zusätzlich kommt in dieser Phase die Prüfung weiterer Ausschlussfaktoren hinzu.

Im dritten Schritt prüfen nun Risikoanalystinnen und -analysten händisch das automatisch erstellte Scoring und ziehen dafür weitere kreditrelevante Dokumente wie Kontoauszüge heran. In einem Due-Diligence-Call zwischen Ansprechpartnern aus dem Analyse-Team und dem anfragenden Unternehmen werden anschließend noch offene Fragen bezüglich Risiken und Chancen des Betriebs geklärt und gegebenenfalls kritische Punkte im Nachgang noch einmal überprüft. Sollten alle Voraussetzungen einer Vergabe gegeben sein, wird als Nächstes nach dem Vier-Augen-Prinzip eine Kreditentscheidung getroffen. Oftmals erfolgt eine erste Auszahlung für die Scale-Up-Finanzierung bereits wenige Wochen nach der digitalen Erstanfrage.

Nach der Kreditvergabe ist vor dem Monitoring: Während der gesamten Laufzeit des Kredits werden vom Unternehmen weiterhin Daten über betriebswirtschaftliche Auswertungen oder offene Posten online eingereicht. Auch hier prüft die Software die Informationen auf Risiken oder Herausforderungen. Ergibt sich daraus Handlungsbedarf, schließt sich eine menschliche Überprüfung der Sachverhalte und Kontaktaufnahme mit dem Betrieb an.

![]() Unbesicherte Kredite von EUR 100.000 bis EUR 5 Mio.

Unbesicherte Kredite von EUR 100.000 bis EUR 5 Mio.![]() Auszahlung innerhalb von 4 Wochen

Auszahlung innerhalb von 4 Wochen![]() Schnelle, einfache und digitale Kreditanfrage

Schnelle, einfache und digitale Kreditanfrage![]() Persönlicher und verbindlicher Service

Persönlicher und verbindlicher Service

monatliche Rate:*

€

Laufzeit:

Monate

Kreditvolumen:

€

*Beispiel für die beste Bonitätsklasse

Die Realisierung eines Scale-Up-Projektes steht und fällt mit der richtigen Finanzierung. Dank sich wandelnder Prozesse und Technologien im Finanzwesen brechen alte Gesetzmäßigkeiten auf und schaffen Raum für neue Wege. So können heute aussichtsreiche Scale-Up-Projekte mit unbesicherten Fintech-Krediten finanziert und umgesetzt werden – oft ohne den Weg zur Hausbank.

Wir beantworten gerne Ihre Fragen:

Kundenbetreuung: +49 (69) 348 77 24-07

Zentrale: +49 (69) 348 77 24-0

info@creditshelf.com

creditshelf Aktiengesellschaft

Mainzer Landstraße 33a

60329 Frankfurt a.M.

Deutschland