monatliche Rate:*

€

Laufzeit:

Monate

Kreditvolumen:

€

*Beispiel für die beste Bonitätsklasse

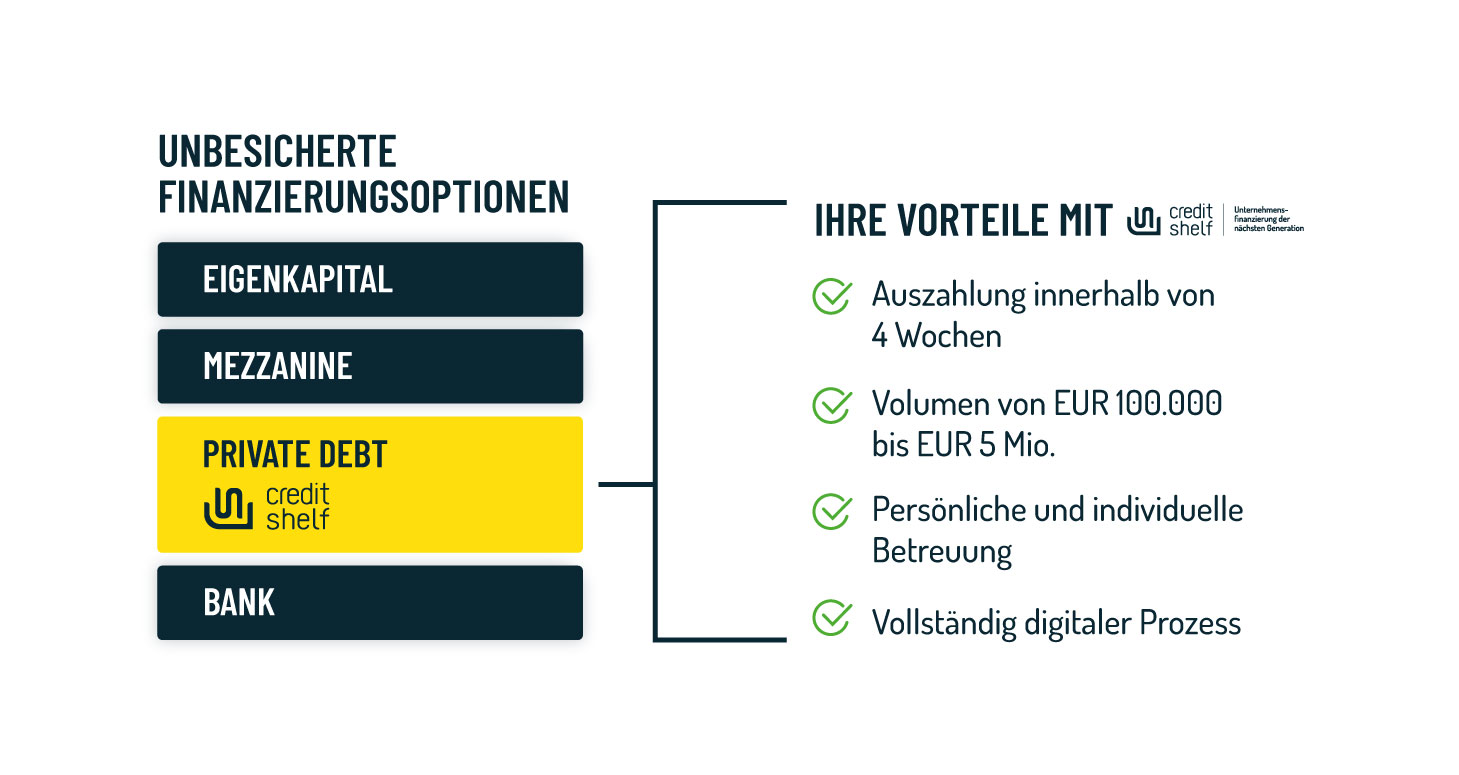

Unbesicherter Betriebsmittelkredit mit Festverzinsung von EUR 100.000 bis EUR 5 Mio.

Auszahlung innerhalb von 4 Wochen

Schnelle, einfache und digitale Kreditanfrage

Persönlicher und verbindlicher Service

Ein Betriebsmittelkredit ist eine ideale Lösung, um Ihre laufenden Geschäftskosten wie den Kauf von Waren oder die Begleichung von Rechnungen zu decken. Es wird eine Weile dauern, bis Sie durch den Verkauf Ihrer Produkte das Geld zurückbekommen. In solchen Fällen kann ein Betriebsmittelkredit als Überbrückung dienen. Das Fremdkapital gibt Ihnen als Unternehmer mehr finanzielle Spielräume, um Ihre Ausgaben im Voraus zu bezahlen. Sie können Ihre Geschäfte reibungslos fortsetzen und Ihr Unternehmen weiter ausbauen. Wir bieten Ihnen im Bereich der Fremdfinanzierung individuell zugeschnittene Lösungen, die genau auf Ihre Bedürfnisse abgestimmt sind.

Baum Zerspanungstechnik

„Rückblickend betrachtet war creditshelf genau das Puzzleteil, was mir noch für den optimalen Finanzierungsmix gefehlt hatte.“

Zur Erfolgsgeschichte

sonoro audio GmbH

„Fintechs wie creditshelf haben eine andere Denk-und Herangehensweise. Natürlich wird auch hier Risikomanagement betrieben, aber man denkt businessmäßiger. Das Team schaut sich mein Unternehmen genau an und versucht das Geschäftsmodell besser zu verstehen. Außerdem ist die Feedbackrunde kürzer, der Finanzierungsprozess damit schneller und unkomplizierter. Das ist entscheidend, wenn wir schnell Liquidität benötigen.“

Hier können Sie sich das Video zu sonoro audio GmbH ansehen.

Ein Kredit über creditshelf bietet zahlreiche Vorteile, wenn Sie schnell Liquidität benötigen. Wir bieten einen schnellen, unkomplizierten und individuellen Prozess für Betriebsmittelkredite. Wir haben uns auf kleine und mittelständische Unternehmen spezialisiert und bieten unbesicherte Betriebsmittelkredite mit Festverzinsung zwischen EUR 100.000 und EUR 5 Mio. Ein weiterer Vorteil ist, dass die Kredite bereits nach 4 Wochen ausgezahlt werden können. Und das Beste: Unser erfahrenes Experten-Team erstellt Ihnen diese Lösung kostenlos. Bei creditshelf stehen wir Ihnen auch persönlich zur Seite. Ihr Kundenbetreuer ist per Telefon oder Videochat erreichbar und unterstützt Sie bei allen Fragen rund um Ihren Kredit. Mit unserem schnellen Genehmigungsverfahren erhalten Sie eine Auszahlung innerhalb von 4 Wochen. Dank unseres auf Ihre Bedürfnisse zugeschnittenen Produkts können Sie sicher sein, dass wir Ihre Liquiditätsprobleme schnell und effektiv lösen.

Ein Betriebsmittelkredit ist eine besondere Form des Firmendarlehens, das Ihnen hilft, Ihr Umlaufvermögen und Ihren laufenden Geschäftsbetrieb kurzfristig zu finanzieren. Dies ermöglicht es Ihnen, Aufträge oder Projekte vorzufinanzieren und Skontozahlungen zu tätigen, um Ihren Umsatz und Gewinn zu steigern. Die Laufzeit eines Betriebsmittelkredits beträgt in der Regel nur wenige Wochen oder Monate. Ein weiterer Vorteil des Betriebsmittelkredits besteht darin, dass er Ihnen hilft, Liquiditätsengpässe bei Umsatzschwankungen zu überbrücken. Auf diese Weise kann Ihr Unternehmen weiterhin alle laufenden Kosten decken, selbst wenn der Umsatz kurzfristig schwächer ist. Im Gegensatz zum Investitionskredit wird der Betriebsmittelkredit hauptsächlich für laufende Kosten verwendet, wie zum Beispiel Personalkosten, Sach- und Dienstleistungen, Waren, Miete und Marketing. creditshelf ist eine digitale Kreditplattform, die Ihnen unbesicherte Betriebsmittelkredite mit Festverzinsung von EUR 100.000 bis EUR 5 Mio. anbietet. Dank modernster Analysemethode und gutem Branchenverständnis kann unser erfahrenes Expertenteam eine individuelle finanzielle Lösung für Ihr Unternehmen erstellen – kostenlos und das Geld ist in nur 4 Wochen auf Ihrem Konto. Auch der persönliche Austausch kommt dabei nicht zu kurz, denn Ihr Kundenbetreuer steht Ihnen per Telefon oder Videochat zur Verfügung. Mit creditshelf können Sie Ihren Betriebsmittelkredit schnell und einfach beantragen, um Ihre Liquidität und Ihren laufenden Geschäftsbetrieb zu sichern.

Betriebsmittelkredite sind besonders bei kleinen und mittelständischen Unternehmen beliebt, um kurz- oder mittelfristige Finanzierungen zu realisieren. Sie eignen sich jedoch weniger für langfristige und große Volumina. Typischerweise wird ein Betriebsmittelkredit genutzt, um die Zeit zwischen dem Einkauf von Waren oder Rohstoffen und dem Verkauf von Produkten oder Dienstleistungen zu überbrücken. Er wird daher auch oft als Überbrückungskredit bezeichnet. In schwierigen konjunkturellen Zeiten wie der Corona-Krise, in saisonalen Geschäftsfeldern oder in der Anfangsphase nach der Unternehmensgründung kann ein Betriebsmittelkredit dazu beitragen, laufende Kosten zu decken und Ihnen den finanziellen Freiraum zu geben, sich auf Ihr Kerngeschäft zu konzentrieren. Vor allem Existenzgründer und Freiberufler sowie kleine und mittelgroße Unternehmen im Handwerk, in der Dienstleistungsbranche und in der Gastronomie profitieren von Betriebsmitteldarlehen. Beachten Sie jedoch, dass Betriebsmittelkredite in der Regel höhere Zinsen haben als andere Finanzierungsinstrumente. Sie sollten also sicherstellen, dass der monetäre Nutzen höher ist als die Zinskosten.

Bei der Suche nach einem Betriebsmittelkredit haben Sie die Wahl zwischen drei verschiedenen Formen:

Wenn Sie einen Betriebsmittelkredit benötigen, sollten Sie sich bewusst sein, dass die Konditionen von Anbieter zu Anbieter stark variieren können. Die Laufzeiten können zwischen einem und zwölf Monaten oder auch von zwölf bis 60 Monate liegen und auch bei Gebühren, Provisionen und Zinsen gibt es Unterschiede. Dabei hängt das Angebot oft von Faktoren wie Ihrer Bonität, der Höhe des Kredits und vorhandenen Sicherheiten ab. Ein wichtiger Tipp: Als Unternehmen können Sie die Zinsen als Betriebsausgaben und als Selbstständiger als Werbungskosten von der Steuer absetzen. Betriebsmittelkredite können von Hausbanken angeboten werden, die bereits Ihr Geschäftskonto führen, oder von Förderbanken, die speziell Gründern zur Seite stehen. Darüber hinaus gibt es moderne digitale Kreditplattformen, die transparentere, unkompliziertere und schnellere Wege bieten.

Finden Sie schnell und unverbindlich heraus, welcher Firmenkredit zu Ihnen passt.

Das Angebot von creditshelf richtet sich an mittelständische Unternehmen, die einen Jahresumsatz von mind. 2,5 Mio. EUR und 2 Jahresabschlüsse vorweisen können.

Diese Kriterien treffen auf Sie zu? Dann machen Sie jetzt den unverbindlichen Quick Check!

Wir beantworten gerne Ihre Fragen:

Kundenbetreuung: +49 (69) 348 77 24-07

Zentrale: +49 (69) 348 77 24-0

info@creditshelf.com

creditshelf Aktiengesellschaft

Mainzer Landstraße 33a

60329 Frankfurt a.M.

Deutschland