Unbesicherte Kredite mit Festverzinsung für Immobilienprojekte von EUR 1 Mio. bis EUR 3 Mio.

Auszahlung innerhalb von 4 Wochen

Schnelle und einfache digitale Kreditanfrage

Persönlicher und verbindlicher Service

Für die Realisierung von Immobilien-Projekten, auch Real Estate Projekte genannt, braucht es neben der Planung auch eine entsprechende Finanzierung. Meist ist eine Umsetzung des Projektes rein mit Eigenkapital nicht möglich. Der klassische Weg über einen Bankkredit gestaltet sich dabei heutzutage zunehmend schwieriger – zu hoch sind oftmals die Hürden für das Zustandekommen eines Kredits und der Vergabeprozess ist langwierig. Der Faktor Zeit spielt jedoch für Projektentwicklerinnen und -entwickler in der Regel eine entscheidende Rolle, da der Wettbewerb um aussichtsreiche Grundstücke und entwicklungsfähige Quartiere am Markt groß ist.

Neben der Finanzierung über Eigenkapital und klassische Bankkredite sind für Immobilien-Projekte heute zumeist auch alternative Finanzierungsansätze vonnöten. Zusätzliche unbesicherte Kredite – etwa über creditshelf – können daher für die Projektfinanzierung essenziell sein oder einen wichtigen Baustein in einer Mischfinanzierung darstellen.

Finden Sie schnell und unverbindlich heraus, welcher Firmenkredit zu Ihnen passt.

Das Angebot von creditshelf richtet sich an mittelständische Unternehmen, die einen Jahresumsatz von mind. EUR 20 Mio. und 2 Jahresabschlüsse vorweisen können.

Diese Kriterien treffen auf Sie zu? Dann machen Sie jetzt den unverbindlichen Quick Check!

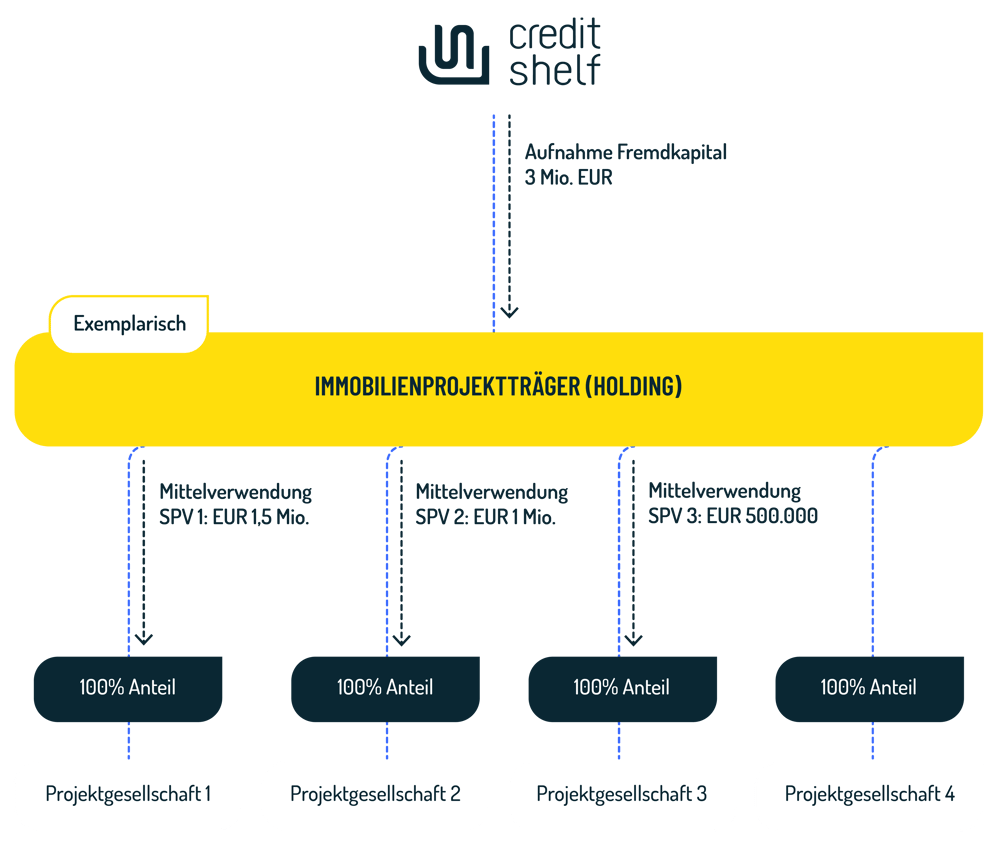

Immobilienprojektentwickler stehen oftmals vor der Herausforderung, kurzfristige Liquiditätslücken im Rahmen eines Projektes zwischenzufinanzieren. Insbesondere stellen Banken hohe Eigenkapital-Anforderungen an Projektentwickler und erschweren somit das Bauvorhaben einer profitablen Immobilie. Doch mit der Aufnahme eines Fremdkapitals über creditshelf haben Immobilienprojektierer die Möglichkeit, ihre Liquidität zu sichern sowie hundertprozentige Anteile an die jeweiligen Gesellschaften in Form eines Eigenkapitals zu investieren. Wie dieser Finanzierungsprozess genau abläuft, wird über das untenstehende Schaubild verdeutlicht:

Als Fintech legt creditshelf Wert auf kurze Entscheidungswege, effiziente Arbeitsprozesse und Kommunikation auf Augenhöhe. Für eine Real Estate Finanzierung bedeutet dies vor allem Geschwindigkeit und eine kurzfristig verfügbare Aussage zu den Finanzierungsaussichten. Wie das in der Praxis funktioniert, lesen Sie im Folgenden.

Auch wenn Banken und manche Fintechs im Geschäftsfeld der Kreditvergabe tätig sind, gibt es dennoch signifikante Unterschiede in den Arbeitsprozessen. Bei Fintechs basiert das Geschäftsmodell – im Gegensatz zum Bankensektor – auf der Verwendung von technischen Lösungen, mit dem Fokus auf Kundenbedürfnissen und vielseitigen Dienstleistungen. Dabei bündelt die Kreditplattform von creditshelf beispielsweise alle Prozesse von der ersten unverbindlichen Kreditanfrage über die Risikoanalyse und das Kreditarrangement bis hin zum Monitoring während der Laufzeit. In der Regel nimmt dieser Prozess bei Banken mehr Zeit in Anspruch, beginnend mit der Vereinbarung eines Ersttermins vor Ort, über umfassende händische Formularbearbeitungen bis hin zu langen Entscheidungswegen. Auch der Austausch während des Kreditprozesses kann bei Fintechs dank ihrer Software-Lösungen interaktiv auf der Plattform gestaltet werden. Risikoanalystinnen und -analysten, Firmenkundenbetreuende, Operations Manager und Kunden können jederzeit aktuelle Arbeitsstände einsehen und über Nachrichten miteinander kommunizieren.

Zusätzlich benachrichtigt das System die Beteiligten, sobald sich an einer Stelle im Prozess Handlungsbedarf ergibt. Dank automatisierter Analyseprozesse während der Kreditvergabe erkennt das System, wenn sich Unstimmigkeiten ergeben, die von den Mitarbeitenden mit dem Kunden persönlich geklärt werden müssen. Zusätzlich lässt sich das verwendete API-System bei creditshelf auch mit weiteren Software-Lösungen für Buchhaltung und Bonitätsprüfung koppeln oder auch Services von Drittanbietern einbinden.

Eine erste Information zu einer Kreditanfrage bekommen Unternehmen meist bereits nach 48 Stunden. Der gesamte Vergabeprozess dauert in der Regel nur wenige Wochen. Inwieweit Banken eine derartige Geschwindigkeit und Effizienz aufgrund ihrer Technologie anbieten können, hängt vom individuellen Stand der Digitalisierung ab. Zusätzlich gehen Entscheidungen im Bankenumfeld meist durch viele Ebenen, was wiederum einen zeitlichen Mehraufwand bedeutet.

Bei Fintech-Unternehmen sind die technische Unterbauung und Steuerung aller Prozesse Standard und bilden die Basis des Geschäftsmodells. creditshelf unterscheidet sich zusätzlich von den meisten klassischen Kreditinstituten aufgrund eines eigenen internen Scoring-Systems zur Bonitätsbewertung. In diesem werden neben typischen Kriterien wie Jahresumsätzen auch Unternehmensgröße, Unternehmensform und zukünftige Potenziale berücksichtigt. Zudem arrangiert creditshelf die Vergabe von unbesicherten Krediten, welche von Banken nur selten vergeben werden.

Bis es zu einer Kreditvergabe bei creditshelf kommt, werden insgesamt vier Phasen durchlaufen. Verschaffen Sie sich im Folgenden einen Überblick über die einzelnen Schritte:

Der erste Schritt zur Anfrage eines Kredits beginnt auf der Website von creditshelf. Nach der Eingabe von Kontaktdaten des Anfragenden und des Unternehmens inklusive Höhe des benötigten Kredits, prüft das System in Form einer Risk-Engine anhand von Daten aus externen Quellen wie Auskunfteien oder dem Handelsregister das Unternehmen und stellt eine Risikoanalyse auf.

Nach erfolgreichem Bestehen des ersten Schrittes muss das Unternehmen als Nächstes Unterlagen über Summen-und-Salden-Aufstellungen oder Jahresabschlüsse einreichen, mit denen die Software einen Rating-Score ermittelt. Zusätzlich kommt in dieser Phase die Prüfung weiterer Ausschlussfaktoren hinzu.

Im dritten Schritt prüfen nun Risikoanalystinnen und -analysten händisch das automatisch erstellte Scoring und ziehen dafür weitere kreditrelevante Dokumente wie Kontoauszüge heran. In einem Due-Diligence-Call zwischen Ansprechpartnern aus dem Analyse-Team und dem anfragenden Unternehmen werden anschließend noch offene Fragen bezüglich Risiken und Chancen des Betriebs geklärt und gegebenenfalls kritische Punkte im Nachgang noch einmal überprüft. Sollten alle Voraussetzungen einer Vergabe gegeben sein, wird als Nächstes nach dem Vier-Augen-Prinzip eine Kreditentscheidung getroffen. Oftmals erfolgt eine erste Auszahlung für die Immobilienfinanzierung bereits wenige Wochen nach der digitalen Erstanfrage.

Nach der Kreditvergabe ist vor dem Monitoring: Während der gesamten Laufzeit des Kredits werden vom Unternehmen weiterhin Daten über betriebswirtschaftliche Auswertungen oder offene Posten online eingereicht. Auch hier prüft die Software die Informationen auf Risiken oder Herausforderungen. Ergibt sich daraus Handlungsbedarf, schließt sich eine menschliche Überprüfung der Sachverhalte und Kontaktaufnahme mit dem Betrieb an.

Die Realisierung eines Real Estate Projektes steht und fällt mit der richtigen Finanzierung. Dank sich wandelnder Prozesse und Technologien im Finanzwesen brechen alte Gesetzmäßigkeiten auf und schaffen Raum für neue Wege. So können heute aussichtsreiche Immobilien-Projekte mit unbesicherten Fintech-Krediten finanziert und umgesetzt werden – oft ohne den Weg zur Hausbank.

Möchten Sie mehr über unbesicherte Kredite zur Finanzierung von Real Estate Projekten erfahren? Dann kontaktieren Sie uns direkt.

Wir beantworten gerne Ihre Fragen:

Kundenbetreuung: +49 (69) 348 77 24-07

Zentrale: +49 (69) 348 77 24-0

info@creditshelf.com

creditshelf Aktiengesellschaft

Mainzer Landstraße 33a

60329 Frankfurt a.M.

Deutschland