Unbesicherter Betriebsmittelkredit mit Festverzinsung von EUR 100.000 bis EUR 5 Mio.

Auszahlung innerhalb von 4 Wochen

Schnelle, einfache und digitale Kreditanfrage

Persönlicher und verbindlicher Service

![]() Unbesicherte Kredite von EUR 100.000 bis EUR 5 Mio.

Unbesicherte Kredite von EUR 100.000 bis EUR 5 Mio.![]() Auszahlung innerhalb von 4 Wochen

Auszahlung innerhalb von 4 Wochen![]() Schnelle und einfache digitale Kreditanfrage

Schnelle und einfache digitale Kreditanfrage![]() Persönlicher und verbindlicher Service

Persönlicher und verbindlicher Service

monatliche Rate:*

€

Laufzeit:

Monate

Kreditvolumen:

€

*Beispiel für die beste Bonitätsklasse

Mit einem Firmenkredit - oftmals auch Unternehmenskredit genannt - erhalten Sie Fremdkapital für den Einsatz in Ihrem Unternehmen. Im Gegenzug leisten Sie neben der Rückzahlung der Kreditsumme auch Zinszahlungen über die Dauer der Laufzeit Ihres Firmenkredits. Dabei kann die Geldvergabe bei Firmenkrediten an einen konkreten Einsatzzweck der Kreditsumme gekoppelt werden – viele Firmenkredite sind also zweckgebunden.

Firmenkredite gibt es für jede Art Zeithorizont, den Sie benötigen – egal, ob Sie nur für kurze Zeit Fremdkapital benötigen oder für eine längere Zeitspanne. Unter dem Namen „Firmenkredit“ wird manchmal eine ganze Reihe von Kreditinstrumenten bzw. Darlehen verstanden - vom einfachen Kontokorrentkredit über Betriebsmittelkredite, gewerbliche Darlehen und Unternehmenskredite bis hin zu langfristig ausgelegten Investitionskrediten.

Gerade die Auswahl der richtigen Art, Form und Konditionen eines Firmenkredits werden oft unterschätzt. Es gibt viele verschiedene und oftmals hocheffektive Arten von Firmenkrediten, die nicht allen Unternehmen bekannt sind. Und: der Vergleich mehrerer Firmenkredit-Angebote fällt oft schwer, vor allem wenn ganz unterschiedliche Arten von Krediten und Angeboten miteinander verglichen werden sollen.

Informieren Sie sich bei einem Firmenkredit also besonders gründlich, denn diese Entscheidung kann die Kapitalsituation und die Erfolgsaussichten Ihres Unternehmens entscheidend beeinflussen. Stellen Sie sich bei der Gestaltung Ihres Firmenkredits die drei zentralen Fragen:

Um Ihr mittelständisches Unternehmen voranzubringen und wachsen zu lassen, sind fast immer Investitionen notwendig. Nicht immer ist ein Unternehmen in der Lage, diese Investitionen aus eigener finanzieller Kraft zu stemmen. Die einfachste Möglichkeit, Fremdkapital für wichtige Anschaffungen zu bekommen, ist und bleibt ein Firmenkredit.

Nico Dörr | Firmenkundenbetreuer

+49 (69) 348 77 24-07

LinkedIn

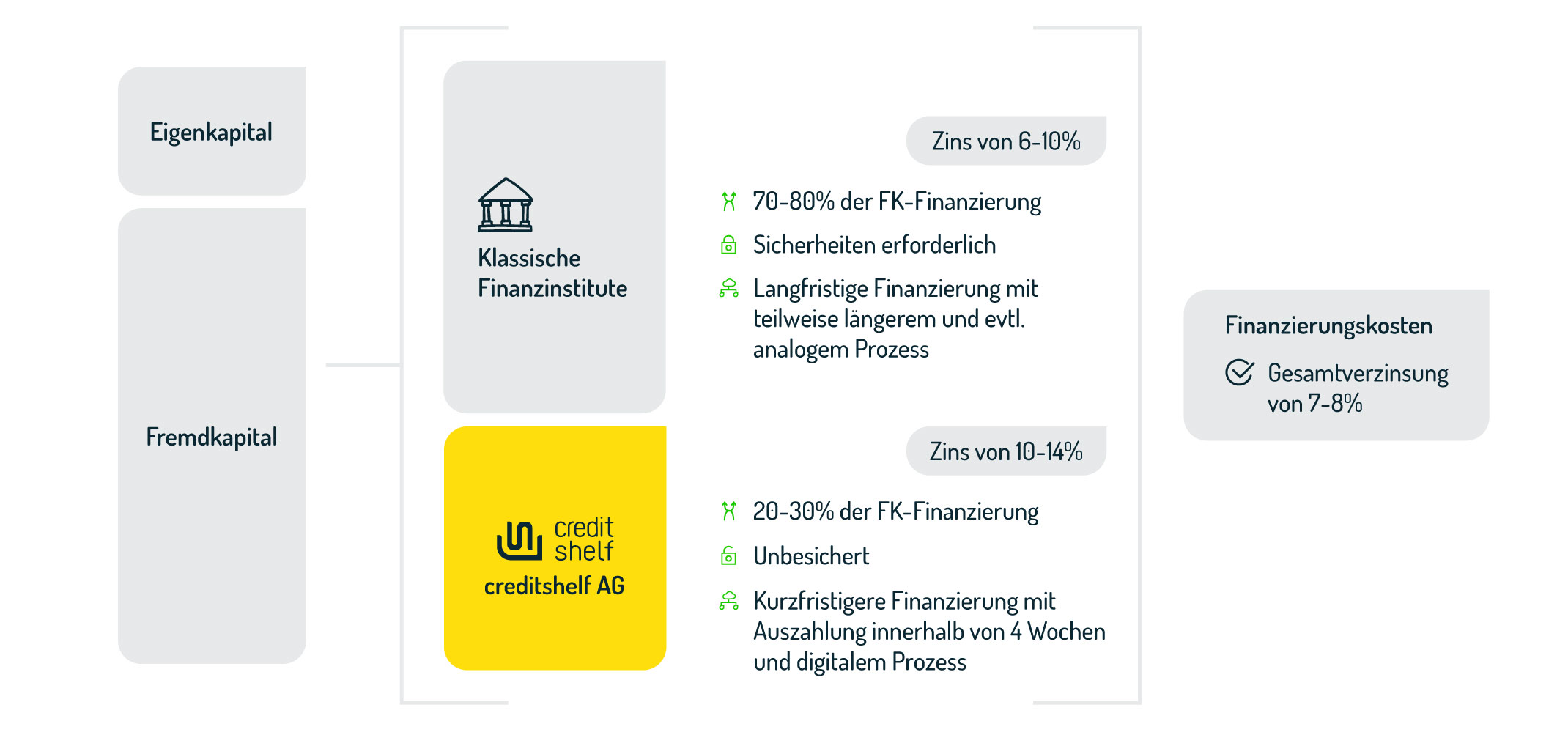

Wir erweitern Ihr Finanzierungsportfolio um leicht zugängliche und schnelle Lösungen. Während der Markt für Bankdarlehen und Eigenkapitalfinanzierung ausreichend gedeckt ist, gehen Unternehmen mit mittlerer bis guter Bonität, die nach kurzfristigen und unbesicherten Finanzierungslösungen suchen, leer aus. Hier bieten die unbesicherten Kredite von creditshelf dem Mittelstand einen schnellen Zugang zu einer zinsgünstigeren Finanzierungsmöglichkeit als die nächstbesten Alternativen wie Factoring oder Lieferantenkredit.

sonoro audio GmbH

„Wir hatten damals einen steinigen Weg zu gehen und das Team aus Frankfurt hat uns geholfen, schnell ein Finanzierungskonzept auf die Beine zu stellen, wogegen die Banken eher zugeknöpft waren.“

Bis es zu einer Kreditvergabe bei creditshelf kommt, werden insgesamt vier Phasen durchlaufen. Verschaffen Sie sich im Folgenden einen Überblick über die einzelnen Schritte:

Der erste Schritt zur Anfrage eines Kredits beginnt auf der Website von creditshelf. Nach der Eingabe von Kontaktdaten des Anfragenden und des Unternehmens inklusive Höhe des benötigten Kredits, prüft das System in Form einer Risk-Engine anhand von Daten aus externen Quellen wie Auskunfteien oder dem Handelsregister das Unternehmen und stellt eine Risikoanalyse auf.

Nach erfolgreichem Bestehen des ersten Schrittes muss das Unternehmen als nächstes Unterlagen über Summen-und-Salden-Aufstellungen oder Jahresabschlüsse einreichen, mit denen die Software einen Rating-Score ermittelt. Zusätzlich kommt in dieser Phase die Prüfung weiterer Ausschlussfaktoren hinzu.

Im dritten Schritt prüfen nun Risikoanalystinnen und -analysten händisch das automatisch erstellte Scoring und ziehen dafür weitere kreditrelevante Dokumente wie Kontoauszüge heran. In einem Due-Diligence-Call zwischen Ansprechpartnern aus dem Analyse-Team und dem anfragenden Unternehmen werden anschließend noch offene Fragen bezüglich Risiken und Chancen des Betriebs geklärt und gegebenenfalls kritische Punkte im Nachgang noch einmal überprüft. Sollten alle Voraussetzungen einer Vergabe gegeben sein, wird als Nächstes nach dem Vier-Augen-Prinzip eine Kreditentscheidung getroffen. Oftmals erfolgt eine erste Auszahlung für den Firmenkredit bereits wenige Wochen nach der digitalen Erstanfrage.

Nach der Kreditvergabe ist vor dem Monitoring: Während der gesamten Laufzeit des Kredits werden vom Unternehmen weiterhin Daten über betriebswirtschaftliche Auswertungen oder offene Posten online eingereicht. Auch hier prüft die Software die Informationen auf Risiken oder Herausforderungen. Ergibt sich daraus Handlungsbedarf, schließt sich eine menschliche Überprüfung der Sachverhalte und Kontaktaufnahme mit dem Betrieb an.

Die Realisierung eines Projektes steht und fällt mit der richtigen Finanzierung. Dank sich wandelnder Prozesse und Technologien im Finanzwesen brechen alte Gesetzmäßigkeiten auf und schaffen Raum für neue Wege. So können heute aussichtsreiche Projekte mit unbesicherten Fintech-Krediten finanziert und umgesetzt werden – oft ohne den Weg zur Hausbank.

Möchten Sie mehr über unbesicherte Kredite zur Finanzierung von Projekten erfahren? Dann kontaktieren Sie uns direkt.

Wir beantworten gerne Ihre Fragen:

Kundenbetreuung: +49 (69) 348 77 24-07

Zentrale: +49 (69) 348 77 24-0

info@creditshelf.com

creditshelf Aktiengesellschaft

Mainzer Landstraße 33a

60329 Frankfurt a.M.

Deutschland